您所在的位置:中国财资管理网 >> 贸易融资 >> 正文

“内保外贷”跨境税收风险探析

发布时间:2017-11-20 22:58:01 来源:致远税悟

作者:关涟 湖北省国家税务局

唐志明 孝感市国家税务局

来源:致远税悟

2015年6月,湖北省孝感市国税局对辖区内A公司“内保外贷”业务开展反避税调查。经过近一年的努力,终于揭开了该企业利用“内保外贷”进行避税的面纱,还原了其隐性关联交易的经济实质,有效地防范了跨境避税风险。

一、“内保外贷”简介

(一)定义及特点

“内保外贷”是指境内企业以资产或信用作为担保向境内银行申请,由境内银行为境外企业从境外银行贷款提供担保的一种金融业务。

与其他融资型担保相比,该业务无须逐笔审批,办理手续比较便捷。该业务主要有两个关键点:

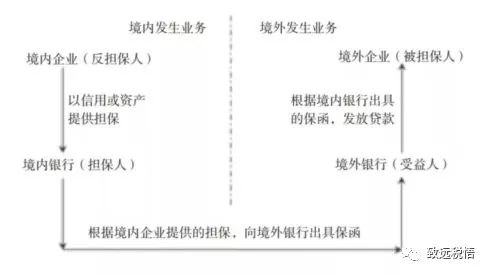

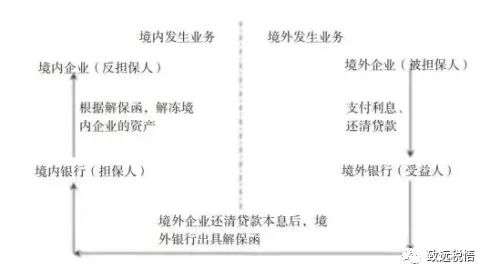

一是“内保”,即境内企业以资产或信用做担保向境内银行申请开立担保函,境内银行审核同意后出具担保函给境外银行;

二是“外贷”,即境外银行凭收到的保函向境外企业发放贷款。

(二)办理流程

1. 发放贷款

2. 归还贷款

二、典型案例

(一)发现案源

2015年4月,孝感市国税局在对重点企业进行所得税年度汇算清缴辅导时,发现A公司的财务费用增长异常。税务人员翻阅了该公司2014年财务费用明细账,发现除融资利息支出外还有700余万元担保手续费支出。经查看原始凭证和询问财务人员后,了解到该手续费支出是用于“内保外贷”业务。企业随后提供了以下信息:

1、A公司以取得的16亿元银行承兑汇票作为质押物,向境内银行申请,为境外关联企业B公司贷款提供担保,累计支付手续费700余万元。

2、境内银行审核同意后,向境外银行开具保函,境外银行根据保函向B公司发放贷款。

3、A公司质押的银行承兑汇票有6个月的承兑期,承兑到期后,境内银行将收到 款项转为定期存款,按半年期存款利率向A公司支付利息1 600余万元。

(二)税收风险分析

孝感市国税局对“内保外贷”相关资料进行分析,并向当地银行、外汇管理局了解该业务的办理流程和经济实质,判断该项业务属于隐性关联交易,存在以下税收风险:

1. A公司向银行申请开具保函时,按照担保金额的一定比例支付手续费,这项业务跟A公司经营活动没有任何关系,也不会为A公司带来经济利益的流入。税务人员认为该项手续费不应该由A公司承担,而应该由B公司承担。

2. 从历年财务报表看,A公司在办理“内保外贷”业务之前,主要依靠销售收入取得的银行承兑汇票用于日常经营支付,辅以少量贷款便能保证公司的正常运转。办理“内保外贷”业务后,A公司将银行承兑汇票质押给银行,流动资金大幅减少,不得不增加贷款,并向银行支付大额利息,导致财务费用大幅增加,减少了企业所得税税基。

3. 银行承兑汇票到期后,质押银行托收该汇票款项并继续质押,按照同类定期存款利率(2.5%左右)支付利息给A公司。据税务人员调查,企业同期融资成本率在6%左右,二者之间存在较大利率差,A公司收益明显偏少。

综上所述,A司通过“内保外贷”隐性关联交易,承担了本该由境外关联方B公司负担的费用和风险,减少了企业应纳税所得额和应纳税额,存在避税嫌疑。

(三)案件处理

鉴于该案件还涉及营业税等税种,国税、地税部门联合对该企业开展了反避税调查。

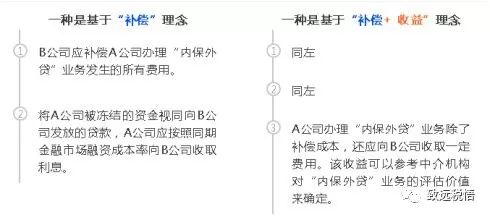

在分析案情时,税务人员提出两种调整思路:

由于A公司被冻结巨额资金,且支付了担保手续费,如果按照第1种方法调整,A公司获得的收益只能部分补偿为办理“内保外贷”支出的成本,不能体现收益。如果按照第2种方法调整,既可以补偿相关成本费用,又能获得与功能、风险相匹配的收益。

经过讨论,税务人员最终选择第2种方法对A公司进行调整。先补偿“内保外贷”办理手续费,再按同期金融市场融资成本率计算被冻结资金应该获得的利息收入,最后参照中介机构对该笔“内保外贷”业务评估价值,计算 A公司应该获得的收益。将上述三项相加,减去银行已经支付给A公司的利息,即为全部的调增应纳税所得额。目前该案件即将办结,A公司已预缴税款1100万元,其中国税部门入库企业所得税900万元,地税部门入库营业税及附加200万元。

三、延伸分析

(一)如何发现“内保外贷”业务

税务人员可以通过以下途径发现“内保外贷”业务:

一是从企业获取“内保外贷”业务数据。如询问企业财务人员,查阅财务费用科目等;

二是从办理银行获取“内保外贷”业务数据;

三是从外汇管理部门获取“内保外贷”业务数据。

按照规定,银行办理“内保外贷”业务应到外汇管理部门进行备案,外汇管理部门掌握辖区内“内保外贷”业务的完整数据。

上述3种途径各有利弊:第一种简单易行,但缺乏针对性;第二种获取的数据及时、准确,但需要各个银行支持配合,以获取辖区内所有信息;第三种针对性强,获取的信息准确、完整,但需要外汇管理部门配合。

(二)如何判定各方功能风险

在“内保外贷”业务过程中,各方承担的功能风险不尽相同。境内企业资产或信用被银行冻结,需要支付相关办理费用,并承担连带还款风险;境内银行冻结境内企业的资产或信用,取得担保手续费,承担银行间担保风险;境外银行根据担保情况发放贷款,取得利息收入,承担有限坏账风险;境外企业取得贷款,支付贷款利息,承担较低的还贷风险。

由此可见,在“内保外贷”业务中,境内企业承担了主要功能和风险。按照“功能风险与收益匹配”的原则,境内企业应该获得主要收益。

(三)如何确定税务调整思路

在“内保外贷”业务中,境内企业可以用来担保的标的物有银行授信、固定资产、无形资产、存货、现金、现金等价物等。以不同的标的物担保,虽然承担的功能基本相似,但承担的风险和经济成本大不相同,所以税收调整方法也应该有所不同。

1. 以银行授信、固定资产、无形资产、存货作抵押担保。以银行授信、固定资产、无形资产、存货作抵押担保,其价值没有减少或消失,也没有影响企业的正常经营。只是在境外企业不偿还贷款本息时,境内企业要代偿贷款本息,有负债风险。境内企业可以按照同类担保业务收费标准向境外企业收取费用。

2. 以现金、现金等价物(以下简称现金)作抵押担保。一方面,现金有时间价值,应考虑现金冻结期间的成本和收益;另一方面,在境外企业不偿还贷款本息时,还要考虑境内企业代偿风险。根据现金来源(自有资金、融入资金)的不同,可以选择按照可比银行贷款利率、资金成本率(或加成一定比例)等方法向境外企业收取利息,也可以参考本案“补偿 + 收益”的方法进行调整。

值得注意的是,由于自有资金和融入资金的使用成本不同,对于境内企业将上述两种资金混合打包进行担保的情形,税务人员需要对具体金额进行划分。可以运用财务管理的方法计算出企业日常经营融资需求额,企业实际贷款额超过融资需求额的部分,可认定为用于“内保外贷”业务的融入资金。担保资金总额减去该融入资金,即为冻结的自有资金。

3. 以其他资产、方式担保。以其他资产、方式担保的,应重点考量境内企业提供担保的资产种类、经济成本、时间价值以及承担的风险等因素,选用合适的方法进行调整。同时运用多种标的物担保的,应分别进行分析,综合运用以上方法进行调整。

(四)如何查找隐性风险

“内保外贷”过程中,境内企业不直接与境外企业发生融资业务往来,也不直接向境外企业支付或收取费用,属于隐性关联交易。企业如果不主动申报,税务部门难以掌握相关情况。建议从以下方面进行完善,有效查找隐性风险。

1. 制定管理规范。建议参考《非居民企业所得税源泉扣缴管理暂行办法》规定,要求境内企业与境内银行签订“内保外贷”协议后 30 日内到税务部门办理合同备案手续。

2. 明确申报义务。明确“内保外贷”属于关联企业间的担保贷款行为,企业应在《中华人民共和国企业年度关联业务往来报告表》的《融通资金表》中进行披露。

3. 加强部门协作。利用国家税务总局和国家外汇管理局签署《关于推进信息共享实施联合监管合作备忘录》的契机,加强与外汇管理部门的沟通协作,定期获取“内保外贷”相关数据信息。

四、小结

由于大多数国家对债务性融资和权益性融资采用不同的课税方式,导致了跨国企业在税收驱动下更倾向于债务融资。通过融通资金利息支付来转移利润,是国际税收筹划中较为常见的利润转移方法。国际上对此十分关注,税基侵蚀和利润转移(BEPS)第4项行动计划也对“通过利息扣除和其他金融支付实现的税基侵蚀予以限制”进行详细阐述。本案中A公司通过潜在关联交易冻结自有资金,增加了利息扣除,严重侵蚀企业所得税税基,导致税收流失。在本案基础上,湖北省国税局将“内保外贷”作为重点避税领域予以关注,专门制定了风险应对指引,指导全省搜集相关信息,发现多起同类案件,并组织人员核实处理,争取实现“调整一户,辐射一片”的“溢出”效应。

作者:关涟 湖北省国家税务局

唐志明 孝感市国家税务局

来源:致远税悟

上一篇:单据完整却无法退税? ... 下一篇:浅谈国内信用证的发展及...

热点排行榜

-

财务共享服务四大案例(图表详解)

所属频道:风险管理

-

解读国家税务总局2014年第29号公告

所属频道:财税管理

-

债券的定义 、债券的分类、债券的票

所属频道:投资管理

最新社会新闻

- 从物的信用到数字信用:金融机构如何“脱核

- “央企投资2025·变与不变”暨第十届央企投

- 第十届央企投资发展会议分论坛六:多层次资

- “央地联动·产融协同——央地基金高质量合

- 财通供应链荣获 “最佳供应链金融核心企业

- 《中国供应链金融年鉴(2024)》重磅发布

- 2025第十届中国供应链金融年会暨第十届中国

- 2025第十届中国供应链金融年会在北京隆重召

- 大连银行:主动拥抱数字化变革 共筑金融服

- “走单走票不走货”模式在供应链金融中涉及

- “走单走票不走货”模式在供应链金融中涉及

- 1500万秒到账!这家化企让库存甲醛变“黄金

- 魏建国:抓住数字化转型机遇,提升低利率时

- 2025中国交易银行50人论坛第九次成员内部研

- 第九届中国交易银行年会在北京隆重召开——