您所在的位置:中国财资管理网 >> 财税管理 >> 正文

避税天堂集体崩塌!高净值人群如何应对资产裸奔时代?

发布时间:2019-04-29 13:06:01 来源:

一念天堂,一念地狱。

以前,

大家都把钱藏在“避税天堂”空壳公司,收益只要不拿回国内就不交税。岁月静好。

现在,

国内:“新个税反避税+清理税收洼地”搭配组合;国际上:国税总局在“避税天堂”装上了CRS小雷达,再配上反避税条款神器,只要空壳公司被认定没有商业实质,不管分配不分配都立马课税。

国内追堵,“避税天堂”驱赶。离岸逃税时代正在走向终结!

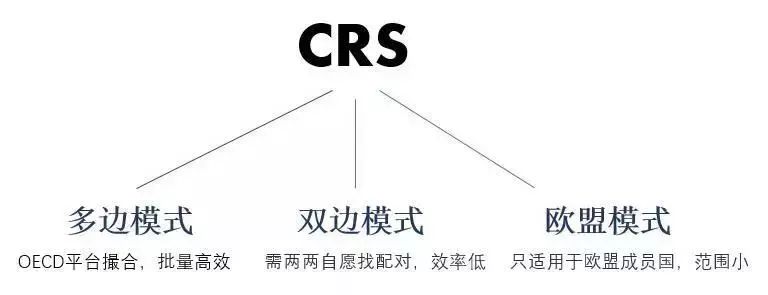

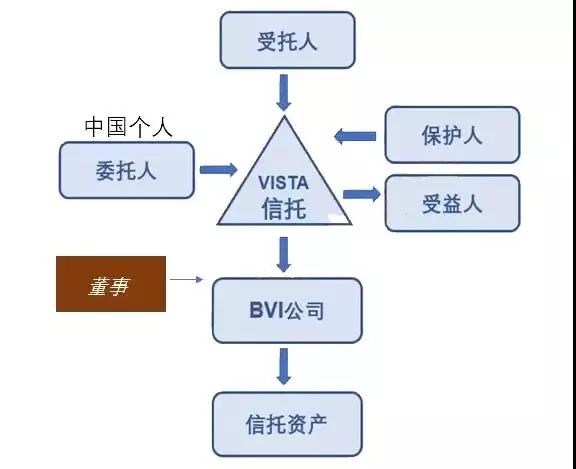

国内追堵,“避税天堂”驱赶; 富人财富如何隐藏 1、“避税天堂”推行经济实质法案 近期,开曼经济实质法「实施细则」正式出台,要求空壳公司必须在2019年7月1日前满足经济实质要求(2019年1月1日后成立的应在1年内满足), 不满足的,将被处以罚款、强制注销,或者将信息直接交换给中国税务机关。 虚假申报或误导陈述的,将被处以罚款或五年刑责,或两者兼施。 曾经的避税天堂居然主动向中国税局交换富人涉税信息,为何?CRS! 2、93个国家与中国CRS“配对成功”,正式交换信息 不是所有加入CRS的国家都会与中国互换信息,只有“配对”后才能换。 中国税局将与哪些国家或地区交换?据OECD最新消息显示:截至2019年4月,加入CRS的150多个国家(/地区,下同)中,已有93个国家与中国CRS“配对”成功了。几乎包括所有传统”避税天堂”们。 注:信息来自OECD,更新至2019年4月 交换哪些信息? 个人账户:账户的余额,以及在申报年度内收到的利息总额。或者销户的事实。 离岸公司:如果大都是消极收入来源,则穿透背后的实际控制人将信息换回中国。如果大都是积极收入来源,不穿透背后的实际控制人,仅将信息换回离岸地,但又可能不符合离岸地的“经济实质”而被离岸穿透换回中国。 离岸信托:作为消极非金融机构的信托,需将信息换回这个Trust本身税收居民所在国,同时,还要再穿透看信托背后的实际控制人,包括委托人、固定受益人、保护人等,只要任一是中国税务居民,该信托所持金融账户信息都会被换回中国。 3.国内主打“新个税反避税+清理税收洼地”组合 为迎接CRS,中国还准备好了新个税,2019年1月1日起实施,个税新增的反避税条款,直指“中国个人—离岸壳公司”架构,也打通了利润“从赚取到落袋”全链条反避税的最后一环(原来只有企业反避税), 清理国内税收洼地成必然!本想着通过低税率吸引实体经济促进当地经济发展,可谁知却被“冰冰们”钻了空子!冰冰事件发生以后,清理“税收洼地”-霍尔果斯成了顺理成章的事。 情急之下,富人们通过成立家族信托来“避税”,这样的方式可行吗? 家族信托受富人追捧, 或是下一个“避税港” 信托——“受人之托,代人理财”进阶一点的人还会说,离岸信托很万能,不但藏富,还能避税。为迎接CRS和新个税,富豪们是不计成本,紧急成立海外家族信托。坊间传言,2018年仅最后两个月,内地客户就成立了300多个海外家族信托。(据波士顿估计,2018年,中国个人财富已达24万亿美元,其中1万亿美元存放在海外。) 信托真的这么神吗?在了解这个问题之前,我们需要从长计议... 1.家族信托是什么? 有人讲,“家族信托设立以后,就好比是老祖宗从坟墓里伸出来的手,管理后世子孙如何花钱、经营、生活、繁殖”,这个比方充分体现了“信托”作为工具的长生不老、管理分配、价值传递功能,可是对非常避讳谈死亡的中国人而言,瘆得慌! 其实家族信托究其实质,最接近我们中国人经意不经意之间最爱用的一个工具:代持! 生意中怕供应商、债权人打上门来,有钱都存爹妈的银行账户,是代持避险;开公司有人给资源披路条拨补贴,拿干股的从不在工商登记中出现,是经营代持;家庭中上一辈房子,怕未来开征遗产税、房产税,提前过户或者直接买到孩子名下,是代持避税;夫妻劳燕分飞时互不信任,把房子过户到孩子名下,算是控制权过度安排的制衡代持。 而信托,简单地说就是个法律予以认可、制度进行保驾护航的代持安排。 2.家族信托能抵御CRS吗? 并不能。因为离岸家族信托也要穿透换回信息。 作为消极非金融机构的信托,要再穿透看信托背后的实际控制人,包括委托人、固定受益人、保护人等,只要任一是中国税务居民,该信托所持金融账户信息都会被换回中国。 3.能抵御新个税反避税吗? 拿最普遍的“离岸信托—BVI公司—底层资产”为例讲: 与富豪持有纯壳公司不同(空壳公司累积利润会被反避税调整纳税),装入离岸信托后,壳公司的持有人变成信托,富豪作为信托的委托人。 能否抵御个税反避税有争议,但不可否认! 在信托中,中国富豪往往喜欢保留充分的权利,比如随时更换受托人、调整分配比例、保留充分的投资决策权,甚至将整个信托设成随时可撤销的, 保留充分权利,信托可撤销,由此换回的,可能也是个税反避税的“穿透”。 整个信托架构视同不存在,信托下的离岸公司仍被视为富豪的受控外国企业,与纯持有壳公司一样,无合理需要故意不分配利润(或少分配),税局可以直接调整征税。 富豪们“不计成本”“紧急地”把海外财富, 从“离岸壳公司”到“离岸信托—离岸壳公司”腾挪。 又能怎样呢?CRS依然撕掉保密的外衣,个税反避税依然撕掉“伪信托”的外衣,也不能怎样。 已经没什么能阻挡全球化征税的脚步了! 来源:Amy姐的跨境金融圈

上一篇:2019年一季度减税降费情... 下一篇:税务证明取消后,纳税人...

热点排行榜

-

财务共享服务四大案例(图表详解)

所属频道:风险管理

-

解读国家税务总局2014年第29号公告

所属频道:财税管理

-

债券的定义 、债券的分类、债券的票

所属频道:投资管理

最新社会新闻

- 从物的信用到数字信用:金融机构如何“脱核

- “央企投资2025·变与不变”暨第十届央企投

- 第十届央企投资发展会议分论坛六:多层次资

- “央地联动·产融协同——央地基金高质量合

- 财通供应链荣获 “最佳供应链金融核心企业

- 《中国供应链金融年鉴(2024)》重磅发布

- 2025第十届中国供应链金融年会暨第十届中国

- 2025第十届中国供应链金融年会在北京隆重召

- 大连银行:主动拥抱数字化变革 共筑金融服

- “走单走票不走货”模式在供应链金融中涉及

- “走单走票不走货”模式在供应链金融中涉及

- 1500万秒到账!这家化企让库存甲醛变“黄金

- 魏建国:抓住数字化转型机遇,提升低利率时

- 2025中国交易银行50人论坛第九次成员内部研

- 第九届中国交易银行年会在北京隆重召开——