您所在的位置:中国财资管理网 >> 现金管理 >> 正文

震惊!34亿爆雷案,供应链金融不能承受之重?

发布时间:2019-07-10 23:52:12 来源:

《贸易金融》记者张艺妍、陈美琪

来源:贸易金融(ID:trade_finance)

震惊!!这次踩雷的是中国最大的母基金诺亚财富。

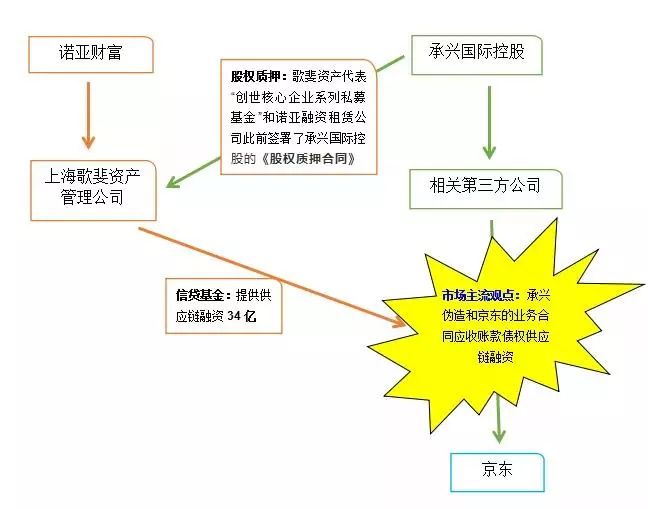

7月8日晚间,美股上市公司诺亚财富发布公告称,旗下上海歌斐资产管理公司(以下简称歌斐资产)的信贷基金为承兴国际控股相关第三方公司提供供应链融资,总金额为34亿元人民币。

随后,诺亚控股发布《关于对承兴国际控股有限公司股份质押的情况说明》,声明称,承兴国际曾于2019年6月24日披露了股东权益情况,其中包括歌斐资产管理代表“创世核心企业系列私募基金”以及诺亚(上海)融资租赁有限公司在6月19日与承兴的控股股东China Base Group Limited签署的《股权质押合同》。

承兴国际控股实际控制人罗静近期因涉嫌欺诈活动被中国警方刑事拘留。

本次案件结构梳理:《贸易金融》记者根据公开资料整理

这一事件,也波及到了诺亚财富,造成其股价大跌。7月8日晚间美股开盘后,市值缩水约5.5亿美元。

除此之外,公开资料显示,诺亚财富近年风波不断,旗下公司参与设立或代销的多个基金产品出现兑付危机,其中涉及辉山乳业,歌斐资产2018年8月还因没有履行“诚实信用义务”及“审慎勤勉义务”,被证监会江苏证监局出具警示函。

诺亚财富CEO汪静波表示,本次爆雷事件的发生根本原因在于宏观经济,当经济下行,抵押品衰竭,资本品价格不再上涨的时候,爆雷的会越来越多,系统性风险也越来越大。而作为有一定规模的资管机构,确实很难百分之百规避风险。事件发生的根本原因之一是,宏观市场当前处于信用周期的末端,这可能也是从事金融业无法反抗的宿命。”

爆雷案件真假难辨、一头雾水

从现有资料看,此次祸起承兴国际,主要是源于供应链应收账款融资。

对此,京东方面称,“承兴国际涉嫌伪造和京东的业务合同对外诈骗,对于这种行为,非常震惊,并且已经配合受害公司进行报案。”

一位擅长不良资产处置和重组的机构合伙人分析,如果非要猜测这几方造假的概率,“京东参与此类欺诈的概率较小,大概率是承兴国际主导了本次欺诈事件。”

事件几方归因都说是承兴国际造假。对于其造假是否知情,事件几方则纷纷否认。这起爆雷案件到目前为止真假难辨、一头雾水。

有多家媒体报道,本案系是精心策划、酝酿多年的诈骗案。

承兴国际方面有伪造合同的嫌疑,对此诺亚方面是否察觉?

业内传出一个说法,“承兴国际董事长此前通过诺亚财富发行的产品无法兑付,在找诺亚财富要求继续发新产品时,后者报了警。”不过,这一点并未得到诺亚方面的正面回应。截至发稿时,诺亚方面表示可能会有进一步说明,尚需等待官方公告。

对于此次事件,歌斐资产作为该基金的管理人,在产品到期前发现了一些风险因素,并于第一时间启动与相关方的沟通协商工作。在此次供应链基金延期事件中,歌斐资产已经完成的处置工作包括但不限于:

1、增加对承兴公司相关方的增信措施;包括相应股权质押、查封及保全相关帐户与资产等工作;

2、对供应链相关方发出催款函,要求对方根据债权转让协议履行还款义务;

3、相关方对账及资产梳理工作;

4、就已经到期的基金,对相关方提起了刑事和司法诉讼;

5、启动对该基金投资人的合规的信息披露公告;

6、已向行业协会及监管单位进行备案。

歌斐资产表示,其已经组成特别应急和处理小组,采取所有必要措施。

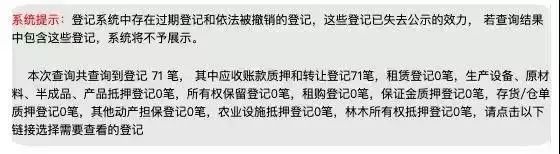

承兴在应收账款市场融资共计71笔,数额巨大

根据该系列基金内部培训材料显示,基金的交易结构为广东承兴控股集团有限公司销售货品形成应收账款,由北京京东世纪贸易有限公司确认款项,将应收账款转让至该基金账户,并由基金账户向广东承兴支付转让价款。

随后,再由京东付款至管理人歌斐资产设置的专项汇款账户,并由该账户划款至基金账户。交易过程中,有融资主体回购担保等。

此外,《贸易金融》记者通过鑫风口网站发现,歌斐资产供应链金融业务主要涉及优选交易对手、应收账款折价质押及贸易真实性验证。具体如下:

1、优选交易对手:交易对手的选择是第一位的

股东背景:首选国有企业/上市公司/知名PE作为主要股东

行业地位:行业龙头或区域龙头企业核心企业为卖方:若买方不付款,卖方 (有实力企业)回购;核心企业为买方:买方(有实力企业)到期付款

2、应收账款折价质押:例如海尔家居对绿地全资/控股子公司的应收账款8折质押;

3、贸易真实性验证:

查询基础合同、交货单据、发票、过往交易流水。

签订三方协议/买方确认函,最好是三方协议。

面签确认,现场尽调。控制现金流/账户监管:收款账户最好是直接还款到基金。

记者通过中国人民银行征信中心查到,承兴国际的大部分融资都是在应收账款市场进行的。截止目前,共计71笔,数额相当巨大。

上海九泽律师事务所高级合伙人朱敬律师对记者表示,物权法规定应收账款质押必须办理登记,中国人民银行征信中心是应收账款质押的登记机构。未办理登记的质权不成立。

承兴国际如果以虚假的应收账款进行融资,那就涉嫌合同诈骗罪,34亿属于数额特别巨大,可对直接主要负责人处十年以上有期徒刑或者无期徒刑。

诺亚财富未对相关应收账款的真实性进行核实和质押登记,属于重大失职,应对相关投资者予以赔偿。

供应链金融业务爆雷事件,启发与总结

1、虚假贸易是萦绕在保理业务中,特别是保理诉讼中的一个BUG级存在的难题。翻看中国裁判文书网,发现,很多保理公司诉讼失败的主要原因就是债务人基于与原债权人虚假贸易的抗辩。

很显然,迷雾之下是否存在虚假贸易导致金融诈骗,伴随公安机关的审讯会有结果。

2、资产管理薄弱导致对项目无法管控。保持反复的查、看、验、算、反复的交叉认证和检验是做资产管理的最基础工作,如果还没有,请尽快建立。

3、前置穷尽业务要素能够有效降低风险。7月8日,诺亚汪总发了内部信。其中明确提出了应付的方案,其中关键的一条就是,给我们的启示就是不要盲目崇信付款人的信用。在前置业务中就进行明确的约束,穷尽保理业务的233个要素,穷尽每一个细节,这样,风险将会大大降低。

4、有效地风险规避是应对经济下行下的最好的策略。有效的风险规避是最好的应对策略。宁可错杀一千,绝不踩“雷”一个。

5、尽量了解业务,其实最需要我们做的是身体力行。例如在贸易中跟单、跟车、跟物流、如果做到这些,物流和信息流基本能够了如指掌,对信息处理精益求精。

银行业如何应对应收账款融资业务进行风险规避

银行业内人士对记者表示,应收账款融资是主要针对核心企业上游供应商的融资方式,银行在进行应收账款融资业务设计时,除了融资企业的经营状况和核心企业的资信状况外,最主要关注的就是应收账款的真实性,因为应收账款是该模式下融资企业向银行借款的唯一质押物,其质量的好坏关系着风险的大小。

对于应收账款的真实性,他表示,要去核心企业与融资企业的交易是否真实存在,相关合同以及票据是否真实,应收账款是否得到核心企业的承认,相关票据有没有承兑,应收账款的要素是否明确具体等。

另外,对于应收账款的合法性要严格查证,应收账款有没有超过法律规定的诉讼时效以及是否多次质押等。还要关注应收账款的可转让性,即债券债务双方是否允许转让,有无双方约定或者法定的禁止转让的事实存在。

一位从事供应链金融研究的业内人士则预测:2019年开始供应链金融的风险事件将会陆续曝出。“欺诈风险、交易结构敞口、流动性风险,这三个核心点,按下葫芦浮起瓢。”

另外,北京贵银供应链管理公司副总张海说到,做供应链金融平台,需要考虑盈利模式,这也是一个核心问题,能够存活下来的供应链金融平台,要么背后有大资金支持,或者之前是基于电商型、物流仓储型及贸易型发展起来的。既没有资源优势也没有雄厚资金的支撑,纯粹跟风炒概念做的第三方平台,没有持续的盈利模式是很难存活下来的。

上一篇:7月份纳税申报日期出炉,... 下一篇:一外资行被员工侵占亿元...

热点排行榜

-

财务共享服务四大案例(图表详解)

所属频道:风险管理

-

解读国家税务总局2014年第29号公告

所属频道:财税管理

-

债券的定义 、债券的分类、债券的票

所属频道:投资管理

最新社会新闻

- 从物的信用到数字信用:金融机构如何“脱核

- “央企投资2025·变与不变”暨第十届央企投

- 第十届央企投资发展会议分论坛六:多层次资

- “央地联动·产融协同——央地基金高质量合

- 财通供应链荣获 “最佳供应链金融核心企业

- 《中国供应链金融年鉴(2024)》重磅发布

- 2025第十届中国供应链金融年会暨第十届中国

- 2025第十届中国供应链金融年会在北京隆重召

- 大连银行:主动拥抱数字化变革 共筑金融服

- “走单走票不走货”模式在供应链金融中涉及

- “走单走票不走货”模式在供应链金融中涉及

- 1500万秒到账!这家化企让库存甲醛变“黄金

- 魏建国:抓住数字化转型机遇,提升低利率时

- 2025中国交易银行50人论坛第九次成员内部研

- 第九届中国交易银行年会在北京隆重召开——