您所在的位置:中国财资管理网 >> 票据业务 >> 正文

上半年票据市场回顾与展望:票据网谢幕,票交所时代业务模式面临重构

发布时间:2017-07-31 23:16:26 来源:

2017年以来,国内宏观经济总体运行平稳,强监管的外部环境成为影响金融资产价格走势的重要因素,货币政策总体维持稳健中性的基调,在此背景下,2017年上半年票据市场利率总体震荡上行,票据融资余额持续下滑。

一、2017年上半年票据市场回顾

(一)票据市场利率震荡上行后转为区间震荡

2017年以来,票据市场利率(以“中国票据”网转贴现报价利率为例)从走势上看,可以分为两个阶段:

1-3月,受银行信贷规模调控以及一季度末MPA考核的影响,票据利率震荡上行,波动较为剧烈;

4-6月,受金融监管趋严、央行货币政策微调下资金面情况好转以及商业银行信贷投放有所降温等因素影响,票据利率区间震荡。

1-6月份,转贴现利率均值为4.56%,同比上涨133个基点;6月末为5.17%,比年初上涨175个基点。

(二)票据承兑增长情况喜忧参半,余额持续下滑

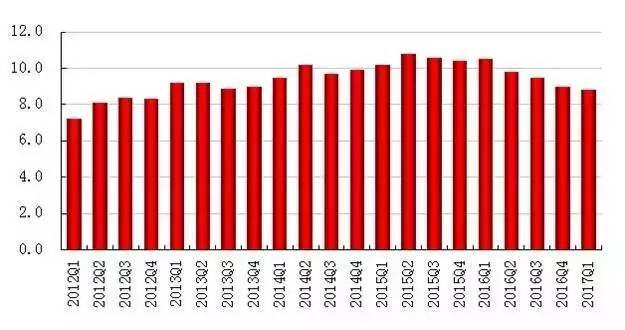

上半年,票据承兑业务增长情况喜忧参半,发生额有所回升,但余额仍持续下滑。一季度,票据承兑量5.6万亿元,同比增加12.6%,为连续5个季度同比负增长后首度增速转正,环比也增加24.4%,为连续第2个季度环比增速为正,且增幅有所扩大。

然而一季度末,票据承兑余额则下滑至8.8万亿元,同比下降16.1%,为连续第4个季度增速同比下滑,并较年初下降2.2%。初步估算5月末票据承兑余额为8.5万亿元左右,较一季度末继续减少。

图1 近五年以来季度票据承兑余额(万亿元)

(三)贴现余额和交易量显著下滑

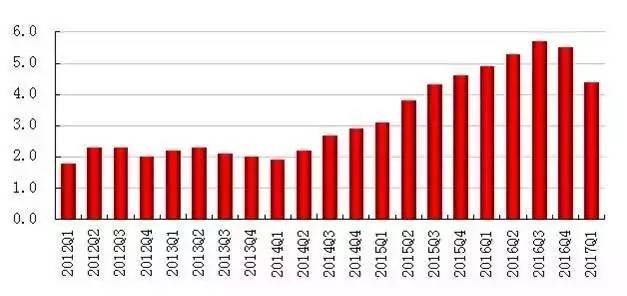

上半年,受稳健中性的货币政策、金融监管趋严以及信贷投放情况总体强于季节性等多种因素的综合影响,票据贴现余额持续显著下滑。

前5个月,票据融资累计大幅减少1.78万亿元,同比多减2.54万亿元,同比增速由正大幅转负。5月末,票据贴现余额为4.04万亿元,为2015年7月以来的新低,同比下降24.3%,比年初下降26.1%。

伴随着贴现余额的持续下滑,上半年票据交易量也大幅减少。一季度,票据贴现量(含贴现和转贴现)仅为12.1万亿元,同比下降55.5%,为连续第四个季度交易量同比下滑,交易活跃度持续较为低迷。与此同时,票据回购业务量也不断减少。前5个月全国商业银行票据业务联席会议成员单位的回购业务量按可比口径计算较上年同期下降25.3%。

2017年以来,在单张出票金额在300万元以上的纸票退出市场的背景下,电票业务继续快速发展,市场份额进一步提升。一季度,电票承兑金额2.92万亿元,同比增长55.5%,贴现金额1.71万亿元,同比增长31.5%,转贴现金额14.51万亿元,同比增长22.4%。预计二季度电票承兑和交易金额仍将保持较高增速。

二、票据市场的挑战与机遇

随着上海票交所的正式运行,这开启了中国票据市场发展的新篇章,在论坛上民生银行副行长则表示,各商业银行的票据业务模式、资产配置策略、组织架构和核心人才需求等将发生巨大变化:

一是电子化交易将极大提高票据市场的交易效率,减少交易成本,降低业务风险;

二是市场参与主体不断扩大,可交易的产品品种不断丰富,进一步激发票据业务创新活力;

三是票据经营逐步向承兑、贴现、交易、投资以及关联的衍生、增值等业务全周期链条化转变;

四是投资人与融资人通过票交所实现“无缝”对接;

五是票据市场的商业模式、交易流转方式、风险管控、组织架构等发生根本性改变,所有机构都将面临商业模式、组织架构等方面的重大调整,面临更为激烈的竞争压力。这正是票据行业发展的新形势。

从政策监管层面看,未来的票据市场如票据承兑、贴现以及转贴现业务的开展仍将受到一定影响。预计下半年内票据市场承兑业务量难有大幅回升,票据直贴端有望迎来一定程度的回暖。与此同时,下半年资金面的改善和商业银行信贷规模趋于宽松或将带动票据市场利率逐渐下行。

票据市场在面对这样的大背景下,所有的票据经营机构,包括商业银行,都将面临票据业务模式的转型和挑战:

挑战方面

一是票据交易所交易流程的规范化、交易合约的标准化和监管有效性的增强将会使票据交易的规范程度大大提升,从而导致传统的以消规模、做通道为目标的业务模式逐渐淡化,市场需要寻找新的支撑交投活跃度的动因。

二是市场分割、信息不对称的问题将得到比较彻底的解决,市场参与者很难再通过“倒票”等方式利用市场效率低下、定价有偏差来进行套利。

三是由于票交所的规则要求放弃对前手追索,这将使得未来很难再通过背书增信的方式赚取信用利差收窄和流动性溢价降低的价差收益。

机遇方面

一是未来将形成以票据交易所为核心的实时报价平台与成交平台,可以形成基于成交价格的票据收益率曲线,并且市场容量的进一步扩大和交易流程简化也为交投活跃度提升提供了基础性条件,有利于市场参与机构通过经营市场风险来赚取收益。

二是在票据交易所的环境下,价格信息传导机制将更加通畅,未来专业的票据评级机构也有望出现,这些因素将有利于市场机构对票据的信用风险进行更加精细化的定价,从而通过经营信用风险来赚取收益。

三是票据交易所的环境有利于商票业务的发展,例如,引入保证增信行对于商票来说,可以通过保证增信的方式提高其流动性,从而提升商票的交易活跃度。

四是目前票据交易所主要是针对二级市场进行整合,一级市场的直贴业务今后一段时间仍然存在线下和零售业务的特点,所以对于机构来说,倘若能够在一级市场“开源”,做大直贴业务,进而深耕一二级票据市场的联动经营,便有可能更多地赚取直贴与转贴现之间的价差收入。

未来票据业务模式三大方向

在票据交易所环境下票据业务模式重构和经营管理组织架构的优化:

未来的票据业务模式主要存在三大方面的重构和变革方向:一是新型的交易性业务,二是新型的票据投资业务,三是以新型的一级市场业务带动一二级市场业务联动经营。总体而言,票据交易所环境下市场参与机构经营管理组织架构的优化与票据业务模式的重构一脉相承。

首先,二级市场交易的集中将减少单个机构对场内业务人员的需求。

其次,未来票据业务开展的顶层设计和管理统筹的重要性将日益凸显。

再次,组织架构的优化调整也将带来票据业务从业人员的结构转换和技能提升。例如,未来从事票据转贴现、回购业务的市场营销人员要逐渐向交易员转变,需要拥有更强的市场研判和交易机会把控能力;未来从事风险管理的人员需要具备量化和精细化的风控能力,从以往的管控操作风险向更好地管控市场风险与信用风险方面倾斜。商业银行票据经营机构如此,民营票据经纪机构、互联网票据服务平台、地方性票据平台以及区域性交易中心也应该如此。

上一篇:银行承兑汇票获利方式 下一篇:一不小心把红字发票认证...

热点排行榜

-

财务共享服务四大案例(图表详解)

所属频道:风险管理

-

解读国家税务总局2014年第29号公告

所属频道:财税管理

-

债券的定义 、债券的分类、债券的票

所属频道:投资管理

最新社会新闻

- 从物的信用到数字信用:金融机构如何“脱核

- “央企投资2025·变与不变”暨第十届央企投

- 第十届央企投资发展会议分论坛六:多层次资

- “央地联动·产融协同——央地基金高质量合

- 财通供应链荣获 “最佳供应链金融核心企业

- 《中国供应链金融年鉴(2024)》重磅发布

- 2025第十届中国供应链金融年会暨第十届中国

- 2025第十届中国供应链金融年会在北京隆重召

- 大连银行:主动拥抱数字化变革 共筑金融服

- “走单走票不走货”模式在供应链金融中涉及

- “走单走票不走货”模式在供应链金融中涉及

- 1500万秒到账!这家化企让库存甲醛变“黄金

- 魏建国:抓住数字化转型机遇,提升低利率时

- 2025中国交易银行50人论坛第九次成员内部研

- 第九届中国交易银行年会在北京隆重召开——