您所在的位置:中国财资管理网 >> 资产管理 >> 正文

资管产品中的杠杆、限制的结构化设计

发布时间:2017-08-23 10:05:36 来源:投行圈子

结构化设计,由于能满足不同风险偏好的投资者,广泛存在于信托、券商资管、基金专户、期货资管、私募基金、保险资管(以下统称“泛资管产品”)之中。由于银行理财结构化产品存量相对较少,而增量已被银监会窗口指导叫停(理财新规征求意见稿亦禁止结构化),故本文所探讨的泛资管产品不包括银行理财。另外,本文所探讨的保险资管仅指综合类保险资管产品,不包括债权投资计划、股权投资计划等资管产品。

一、结构化杠杆

1、证券期货资管、私募证券基金

13号文颁布后,证券期货资管、私募证券基金所投资标的存在穿透核查要求,也即不得嵌套投资其他结构化金融产品劣后级份额,相应限制了通过投资其他结构化产品变相加杠杆。

13号文并未要求向上穿透,也即对证券期货资管、私募证券基金的资金来源是否存在结构化产品进行核查。但是,2016年8月30日基金业协会在兰州组织召开 “基金管理公司合规风控培训会”,邀请证监会机构部专家对已发布和拟发布的监管规则进行讲解。在会议上,监管机构已关注到向上核查的要求:

实践中有部分机构认为,可以通过结构化信托计划作为委托资金,变相规避对结构化产品的杠杆限制。

答: 管理人故意安排其他结构化资管产品作为委托资金,以规避13号文的结构化刚刚限制,或明知委托资金属于结构化杠杆产品,并配合其进行止损平仓等保本保收益操作的,属于明显的变相逃避监管的行为。对此,监管部门将对相关机构予以重点关注,情节严重的,追究机构及相关人员责任。

兰州会议传出的向上核查的精神,显然会加大核查难度。目前尚不存在明文的向上核查规定,实践中能否有效实施还有待观察。

【案例1】

2014年11月28日,R资本管理有限公司(以下简称“R资本”)设立某专项资产管理计划,杠杆倍数为20倍。R资本上述行为违反了中国证监会关于杠杆倍数的监 管要求。基金业协会于2015年2月13日作出《纪律处分决定书》,决定自2015年2月16日起暂停受理R资本的资产管理计划备案,暂停期限为三个月。 暂停期满,当事人应当提交专项整改报告和恢复受理资产管理计划备案的申请,经审查认可后,恢复受理当事人资产管理计划备案。

【案例2】

2014 年11月26日,S基金管理有限公司(以下简称“S基金”)设立某资产管理计划,按照“29:1”分成A类份额和B类份额。收益分配的安排为,资产管理计 划结束时,根据计划资产份额收益率(R)的情况进行分配。若R<0,则亏损由A类与B类按认购比例承担;若0≤R≤10%, 则A类获取全部收益;若R>10%,则对小于等于10%的收益部分归A类,超过10%的收益部分A类与B类按1:9分配。

基金业协会前期认定, A、B两类份额之比为29倍,违反了中国证监会关于杠杆倍数的监管要求。S基金提出以下申辩意见:一是该计划不存在B类为A类提供风险补偿的情况。R<0 时, A类和B类具有相同的风险收益特征;0≤R≤10%时风险补偿不利于B类;R>10%时风险补偿不利于A类,不能简单用R>10%时的情形来计算杠杆倍 数。二是该计划不存在B类为A类提供收益保障,资管计划未设置预期收益率,B类份额不存在向A类份额支付优先收益。

自律监察委员会审理复核后,一致认为:一、资管合同明确约定该计划是“混合型结构分级”资管计划。二、在0≤R≤10%时以及R>10%时,该资管计划A、 B类具有提供风险补偿或收益分配保障的特征,特别是R>10%时“以小撬大”的杠杆特征明显。S基金在《复核申请书》中也承认了这一点。三、在中国证监会提出杠杆倍数的监管要求之后,其他公司已不再设立类似结构、类似倍数的资产管理计划,说明有关监管要求是清晰的。

鉴于以上基本事实、情节和复核情况,基金业协会于2015年2月13日作出《纪律处分决定书》,决定自2015年2月16日起暂停受理S基金资产管理计划备案,暂停期限为三个月。暂停期满,当事人应当提交专项整改报告和恢复受理资产管理计划备案的申请,经审查认可后,恢复受理当事人资产管理计划备案。

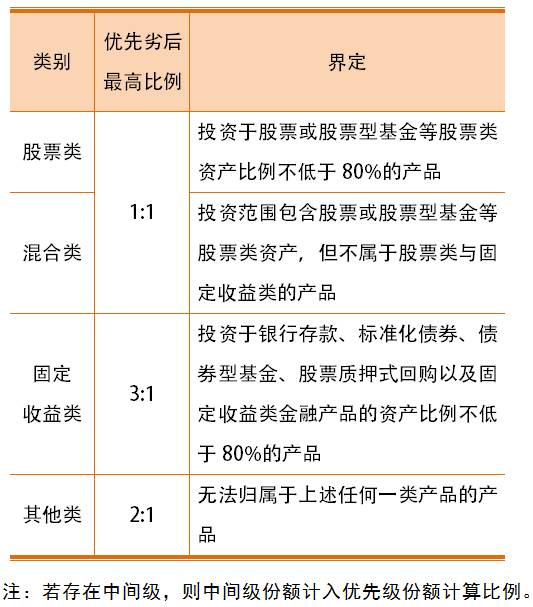

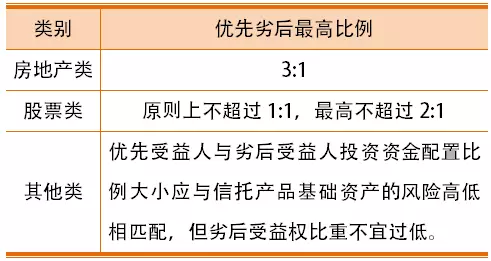

2、信托

关于中间级能否计为劣后级计算比例,各地银监局监管尺度不一,但即使在监管宽松的环境下,对于比例处于灰色领域时,中间级建议改成劣后级A,而事实的劣后级改成劣后级B,从而在形式上满足合规要求。

关于股票类比例能否按最高比例2:1计算,亦属于各地银监局监管裁量范围。若监管机构监管较严,则看中“原则上不超过”;若监管机构监管较松,则看中“最高不超过”。

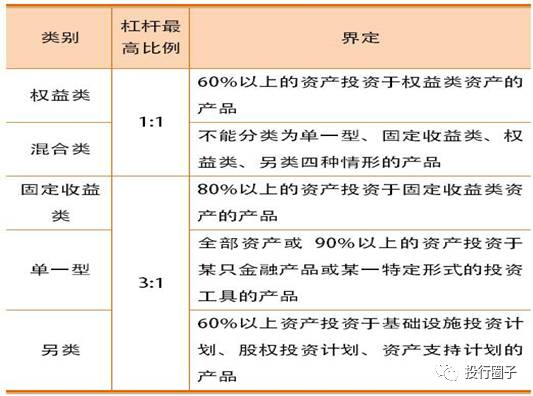

3、保险资管

二、优先级保障限制

1、证券期货资管、私募证券基金

根据13号文的规定,对于结构化产品,不得直接或者间接对优先级份额认购者提供保本保收益安排,包括但不限于在结构化产品合同中约定计提优先级份额收益、提前终止罚息、劣后级或第三方机构差额补足优先级收益、计提风险保证金补足优先级收益等。

结合3号规范(征求意见稿),若其实施,包括通过分配顺序保障在内的优先级保障措施均被列为禁止之列,唯一的突破口仅是从13号文关于结构化的定义出发,通过满足特定条件下资产管理人以自有资金提供有限风险补偿来实现。

2、信托

根据《中国银监会关于加强信托公司结构化信托业务监管有关问题的通知》(银监通[2010]2 号)的规定,信托公司可以允许劣后受益人在信托文件约定的情形出现时追加资金。信托中,目前并不禁止通过分配顺序以及劣后级追加资金保障优先级信托受益权的信托利益。

三、结构化产品的投资者限制

1、证券期货资管、私募证券基金

作为投资顾问的第三方机构及其关联方不得以其自有资金或募集资金投资于结构化产品的劣后级份额。

2、信托

1. 银行个人理财资金不得投资结构化信托产品中的劣后级信托受益权。

2. 利益相关人不得投资结构化信托产品中的劣后级信托受益权,利益相关人包括但不限于信托公司及其全体员工、信托公司股东等。

【案例3】

2015年10月26日,某省银监局对S信托公司做出行政处罚,其违法违规事实为未对结构化信托的劣后受益人是否为利益相关人进行审核作出制度规定,尽职调查对劣后受益人资格审查不到位,严重违反审慎经营规则,根据《银行业监督管理法》第46条,罚款40万元。

3、保险资管

对于保险资管而言,非机构投资者不得购买分级产品。

四、结构化产品的投资范围限制

1、证券期货资管、私募证券基金

1. 结构化产品不得直接或间接投资其他结构化金融产品的劣后级。

2. 结构化产品不得参与上市公司三年期定增。

2、信托

1. 单个结构化信托产品持有一家公司发行的股票最高不得超过该信托产品资产净值的20%。

2. 结构化产品不得参与股指期货交易。

3. 结构化产品不得参与上市公司三年期定增

免责声明

(1)本文内容来自于投行圈子,不代表任何机构意见,不构成任何投资建议,请谨慎参考。

(2)市场有风险,投资需谨慎,任何投资决策需要建立在独立思考之上。

上一篇:任春生:保险资管业应扎... 下一篇:如何做好资金管理工作

热点排行榜

-

财务共享服务四大案例(图表详解)

所属频道:风险管理

-

解读国家税务总局2014年第29号公告

所属频道:财税管理

-

债券的定义 、债券的分类、债券的票

所属频道:投资管理

最新社会新闻

- 从物的信用到数字信用:金融机构如何“脱核

- “央企投资2025·变与不变”暨第十届央企投

- 第十届央企投资发展会议分论坛六:多层次资

- “央地联动·产融协同——央地基金高质量合

- 财通供应链荣获 “最佳供应链金融核心企业

- 《中国供应链金融年鉴(2024)》重磅发布

- 2025第十届中国供应链金融年会暨第十届中国

- 2025第十届中国供应链金融年会在北京隆重召

- 大连银行:主动拥抱数字化变革 共筑金融服

- “走单走票不走货”模式在供应链金融中涉及

- “走单走票不走货”模式在供应链金融中涉及

- 1500万秒到账!这家化企让库存甲醛变“黄金

- 魏建国:抓住数字化转型机遇,提升低利率时

- 2025中国交易银行50人论坛第九次成员内部研

- 第九届中国交易银行年会在北京隆重召开——